外汇交易必读:外汇市场的结构性变化

2014-04-15 08:49:42 来源: 作者:

第9次《外汇和衍生品市场活动央行三年度调查》在今年4月完成了对53个国家的调查,揭示了全球外汇市场结构的详细信息。

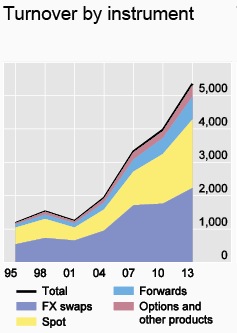

2013年的三年度调查显示,全球外汇市场交易额比2010年的前一次调查增长了35%,至5.3万亿美元/天。与之对比,2007-2010年增长了20%。

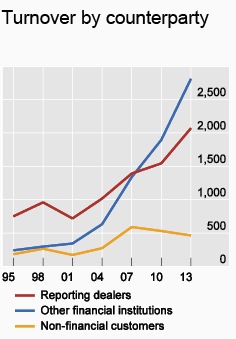

在交易商集团以外金融机构进行的外汇市场交易正不断占据主导地位(以下称为“其它金融机构”)。与非交易商金融交易对手进行的交易几乎增长了50%,占了总增长量的约2/3。

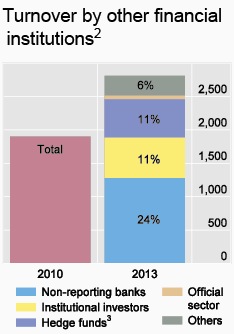

这些非交易商金融机构有各不相同的交易动机,交易模式和投资视野。它们包括较小型银行和地域性银行,机构投资者(也就是退休基金和共同基金),对冲基金,高频交易公司和其它官方金融机构(也就是央行或主权财富基金)。

非交易商金融客户重要性的提升,已经导致一度明确划分的二元市场结构的消亡—能明确区分的交易商间交易和客户交易。

利用计算机算法下单带来交易量上升的金融客户,不单在执行自己的投资决定,还参与了交易中介的角色—交易商已经不再是唯一的人选。

(日均交易量:蓝色代表远期合约,紫色代表外汇互换,红带代表期权和其它产品,黄色代表现汇)

(各部分占比:红线代表申报的交易商,蓝色代表其它金融机构,橙色代表非金融客户)

(其它金融机构交易量:蓝色代表非申报银行,黄色代表机构投资者,紫色代表对冲基金,棕色代表官方部门,灰色代表其它)

谁是主要的外汇市场非交易商金融机构参与者?

很大部分交易商与非交易商金融客户的交易是与二线银行进行的。虽然这些“非申报银行”倾向于小规模或/和只是偶尔交易,但加在一起它们占据了全球外汇交易量的约1/4。虽然它们难以在主要货币报价上与交易商竞争,但它们集中在细分业务,并充分利用针对本地客户的竞争优势。

最大的非银行外汇市场参与者是专业资产管理公司,包括“机构投资者”和“对冲基金”。这两个部门占了约11%的交易量。其中对冲基金还包括了专注于高频交易的自营交易公司。外汇市场的生态明显已经受到这些参与者参与度上升的影响。

外汇交易进一步集中在金融中心非交易商金融机构的交易集中在一些地点—特别是伦敦和纽约,大交易商在这两个城市都有主要交易部门。

因为占据了超过60%全球交易量,这两个城市是市场的重心。在这些金融中心,交易商与非交易商金融客户的交易超过与非金融客户交易的超过10倍。

大宗经纪业务一直是交易集中的重要催化剂,因为这样的交易安排通常会通过位于伦敦或纽约的大投行提供。通过与交易商建立大宗经纪业务关系,非交易商金融机构就能进入机构交易平台(比如说路透的Matching,EBS或其它电子交易网络),并能够匿名地与交易商和挂着其它大宗经纪商名头的交易对手交易。

交易商间交易和企业外汇交易量的萎缩

相反,交易商间交易的增速增长大幅放缓。一个主要的原因是,鉴于大量交易流集中在一些大交易商手上,主要的外汇交易银行自己实际上已经变成了很深的流动性池。

这使得一线银行可以在公司内部串连更多的交易,减少了通过传统交易商间市场卸载库存失衡和对冲风险的需求。结果,诸如路透和EBS这些传统银行间平台的交易量要么停滞,要么萎缩。

类似的机理也部分解释了,非金融机构(大部分是企业)交易量的萎缩。

企业正在不断集中化其集团资金部门,通过在集团内部对头寸净值化处理来降低对冲的成本。

中介(“hot potato”)交易的新形式

交易商间部分和交易商-客户部分的分别最近几年已经变得更模糊了。一个关键的动因一直是,大宗经纪业务的发展,这使得小银行,对冲基金,特别是高频交易公司更积极地参与到风险分摊的过程中。

交易活动仍然分裂,但所谓的聚合平台容许最终客户和交易商把不同交易平台和不同交易对手的决定联系起来。当交易对手间的联系增加,搜索成本(场外市场的一个主要特征)已经下降,交易速度已经上升。基于交易商-客户关系的传统市场结构已经让道给一个复杂的交易拓扑网络,在这个网络里银行和非银行都能扮演流动性提供者。

这实际上是中介交易的一种形式,但交易商不再一定是中心。

本文标签: