ATFX:持续6周的回调,会改变纳斯达克指数的趋势方向吗?

2021-10-13 17:07:04 来源: 作者:

ATFX摘要:在大部分时间里,纳斯达克指数的下跌都是假摔,触底之后往往能快速反弹,并创出历史新高。但是,近期的情况有些特殊,美联储正在计划年底前缩减每月购债,这是非常明显的紧缩货币政策信号。一种观点认为:紧缩货币政策会降低货币流动性,而美国股票市场泡沫非常大,这种泡沫形成的原因就是流动性过剩。如果货币政策趋近,导致流动性枯竭,那么,大概率将触发美国股票市场的泡沫破裂,也就是持续性大幅度下跌。那么,我们就来分析这一逻辑链条是否成立。

▋美国十年期国债收益率

图1,美国十年期国债收益率曲线-月图-ATFX

历史上,美国出现过三次利率快速升高的时期,分别为:

2012年7月~2013年12月;

2016年7月~2018年10月;

2020年7月~2021年3月;

如果将近期美联储缩债的预期加进去,那么第四轮利率快速升高的时间就是:

2021年7月~至今。

▋纳斯达克指数

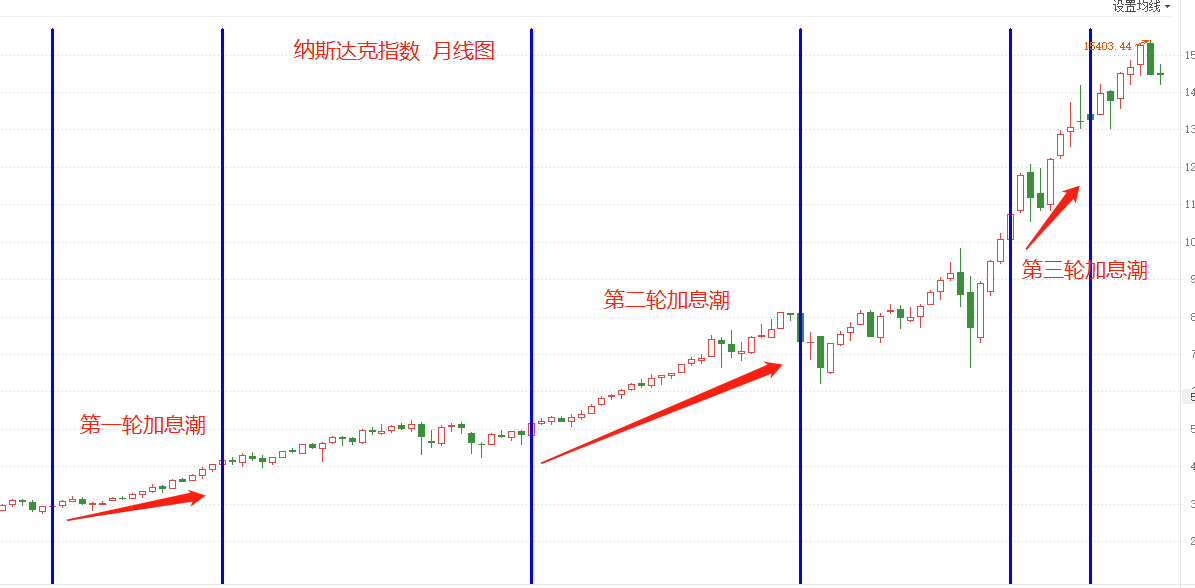

图2,纳指 月线-ATFX

在三轮国债收益率上升期(加息潮),纳斯达克指数均表现出上涨迹象。

第一轮上涨42.08%;

第二轮上涨55.87%;

第三轮上涨23.28%;

由此可见,加息潮并不一定导致美国股票市场下跌。文首提到的逻辑链条不完全成立。因为国债收益率提高,代表国债价格下降,资金风险偏好上升,流入高风险资产,比如股市或者消费。股票市场是典型的高风险市场,如果市场资金真的认为未来经济会进一步复苏,买入美股才是最合理操作。另外,流入消费市场的资金,也能够对上市公司的业绩形成提振,进而推动股价上涨。

▋总结:从技术曲线和逻辑上,都可以得出结论:加息代表经济好转,美股会上涨,而不是下跌。美联储年底前的缩债计划,只会对市场情绪产生暂时性负面影响。随着经济状况的进一步好转,纳斯达克指数必将快速上涨,并在此创出历史新高。

ATFX风险提示及免责条款:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。